“Ho ho ho…!!!!” É claro que a gente ia começar a edição de dezembro da news, com uma das maiores marcas da face da Terra. Porque afinal de contas,  “então, é Natal…” “então, é Natal…” . E o Bom Velhinho está na área. Pelo visto, com o saco carregado de presentes, especialmente os que vão se materializar no ano que vem. . E o Bom Velhinho está na área. Pelo visto, com o saco carregado de presentes, especialmente os que vão se materializar no ano que vem. No trenó, além das renas, do senhor Noel e dos badulaques, o Natal de 2024 no universo Venture Capital (VC) ainda vai precisar conviver com as maldades de Krampus. Sim, ele mesmo… Para quem não sabe, Krampus é o lado B do Papai Noel. Em vez de sorrisos e abraços, distribui punição a quem não se comporta bem. Pois é. No caso do VC, apesar de ter se comportado direitinho, Krampus pintou no pedaço. E a “maldade” será conviver com uma taxa básica de juros no Brasil nada agradável: 12,25%. E com projeções que apontam na direção dos 15% em 2025. |

|

|

|

Um cantilena que a KPTL conhece bem. Afinal, por ser uma casa de investimentos genuinamente brasileira há quase duas décadas, está familiarizada com os “presentes de Krampus”. Além de precisar conviver com o humor do senhor Noel, que não anda lá muito presente pelos arredores da avenida Faria Lima, localizada no coração financeiro de São Paulo (SP) e símbolo do VC no País. Mas isso tem tudo para mudar em breve. Para Renato Ramalho, CEO da KPTL, o mercado brasileiro de venture capital vem ganhando musculatura. E um dos indicativos disso é a sofisticação do tipo de investimento realizado, com a busca por apoiar soluções que de fato resolvam os grandes problemas brasileiros e globais, como mudanças climáticas, segurança alimentar, desmatamento, urbanização e envelhecimento populacional. |

|

“O venture capital brasileiro amadureceu, e cada vez mais onde o Brasil pode fazer a diferença: na área de hard science, deep techs e biotechs. A KTPL sempre investiu nesses setores”, afirma Ramalho. Bom, vamos lá, vamos explicar rapidamente o que é biotechs, hard science e deep techs, porque ninguém vai ficar até o Ano Novo tentando entender o que é isso. |

|

|  | Renato Ramalho, CEO da KPTL. (Foto: Divulgação) |

|

|

|

|

|

|

|

|

|

|

|

Nota da Redação: Startups com soluções baseadas em ciência e tecnologia de ponta, aquelas que são criadas por PhDs e pesquisadores que estão nas universidades brasileiras, são deep techs, hard techs e biotechs. São essas empresas, inclusive, que estão gerando as grandes inovações, por exemplo, para a área de floresta e clima, um setor fundamental não só para proteger a Amazônia, mas a vida no planeta, mas também desenvolver a bioeconomia. E tem os fármacos. E tem as que se movem no desenvolvimento de novas ferramentas e inovações tecnológicas. |

|

|

“O Brasil tem uma vantagem enorme para se colocar como líder da transição ecológica, energética e climática”, afirma Danilo Zelinski, Head do setor de floresta e clima da KTPL. E tem outra, soubemos aproveitar – e bem – oportunidade similar há 40 anos no Agro. Que o diga a Empresa Brasileira de Pesquisa Agropecuária (Embrapa), que viveu seu boom e se estruturou de maneira definitiva. Por que não fazer o mesmo com o que o Brasil tem para a agenda climática? |

|

|  | Danilo Zelinski, Head do setor de floresta e clima da KTPL. (Foto: Divulgação) |

|

|

|

|

|

|

|

|

|

|

|

Good question… Com esse foco entregue em mãos ao Papai Noel logo no começo de 2024, a KPTL ignorou os sinais de estafa do universo VC – aquele cansaço típico da meia-noite da ceia natalina – e começou a distribuir presentes já em outubro. Em pouco mais de 40 dias, deu baixa em três operações, a partir de três fundos diferentes, e chamou atenção até na Lapônia, a casa do senhor Noel. Em outras palavras, entre outubro e novembro de 2024, a gestora negociou participações na Akmey, Augen e VarejoOnline. No primeiro caso, no fim de setembro, já quase em outubro, a família controladora da empresa catarinense da área têxtil recomprou a fatia da KPTL no negócio. |

|

“A Akmey mudou de patamar e agora tem total capacidade de crescer sozinha, sem necessidade de investidor”, afirma Bruno Profeta, sócio da KPTL e que coordenou a operação de recompra junto à família. Agora em outubro, foi a vez da Augen, startup do Rio Grande de Sul que atua no setor de tratamento de água, ser vendida para a Biosolvit por R$ 48 milhões. E no dia 6 de novembro a TOTVS anunciou a aquisição da VarejoOnline por no mínimo R$ 49 milhões. |

|

|  | Bruno Profeta, sócio da KPTL. (Foto: Divulgação) |

|

|

|

|

|

|

|

|

|

|

|

“O ano de 2024 foi muito bom para nós. Foi um ano para começar a colher o que plantamos”, diz o CEO da KPTL. Segundo ele, os desinvestimentos se explicam em grande parte pela maturidade dos negócios vendidos. Até porque o tipo de inovação que apostamos – B2B, hard science, deep tech, bio tech – demanda capital mais assertivo até a maturidade, ponto ideal para o exit. Outro fator é que a gestora atua no early stage – está no início dessa caminhada, segmento menos afetado com o desaquecimento do mercado. Pera, pera, pera… Early Stage? What? Calma, calma, calma. Vamos explicar. |

|

Nota da Redação: Early Stage, segundo quem manja de inovação, é quando a startup está no início, mas não tão no começo. Não é mais bebê, mas ainda é uma criança à espera do brinquedo na noite de Natal. Sabe bastante coisa, mas ainda acredita na magia do Bom Velhinho. |

|

|

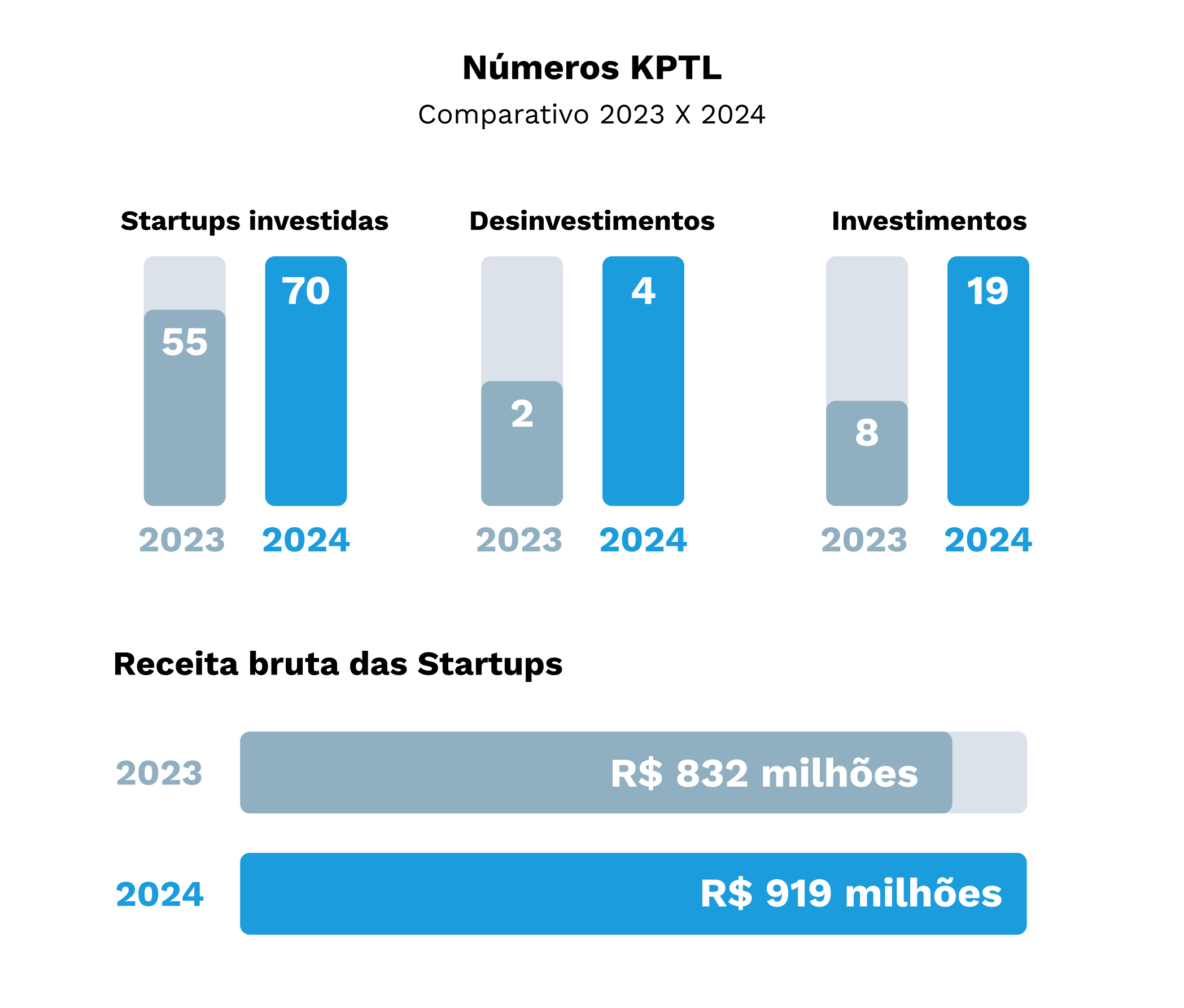

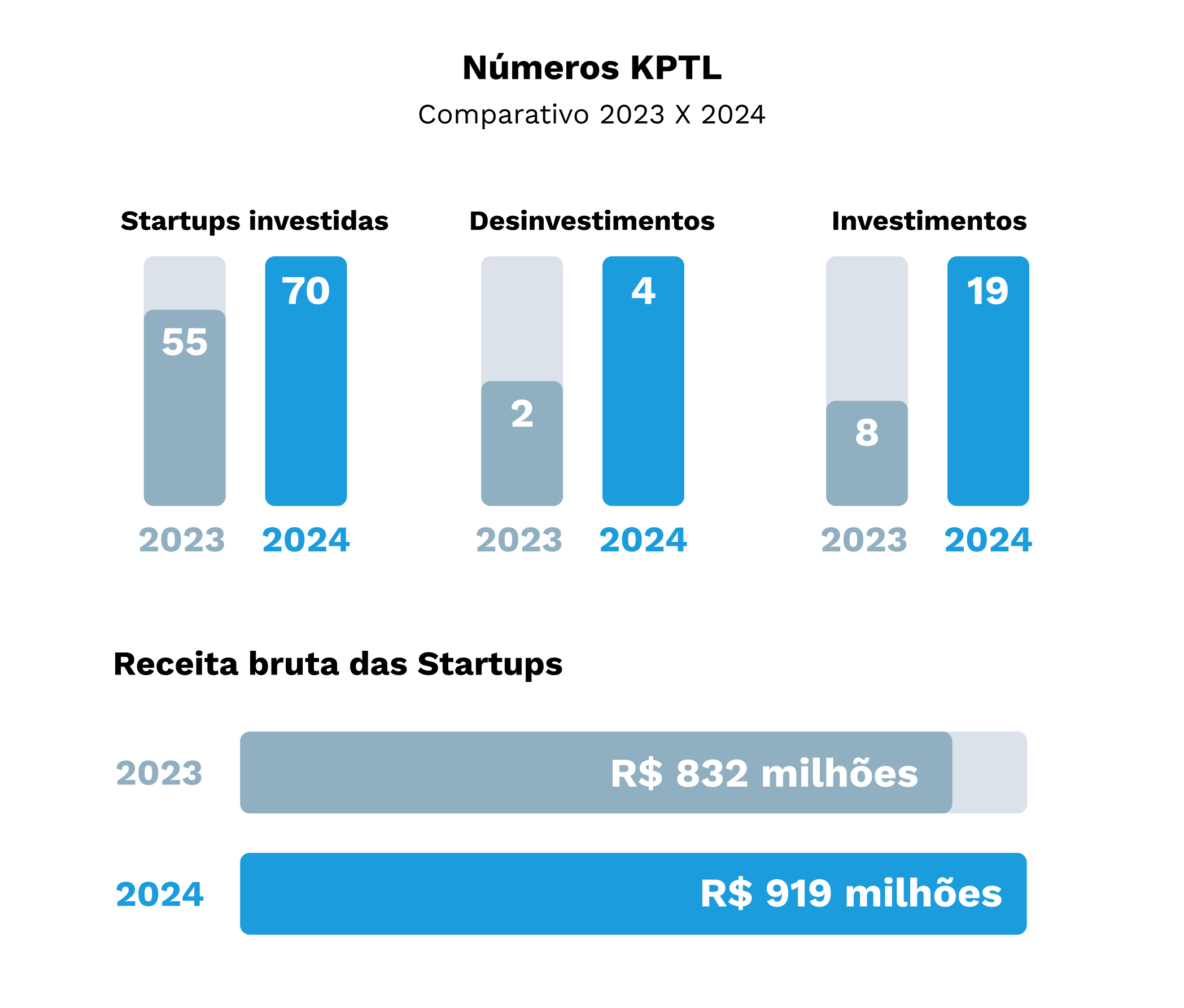

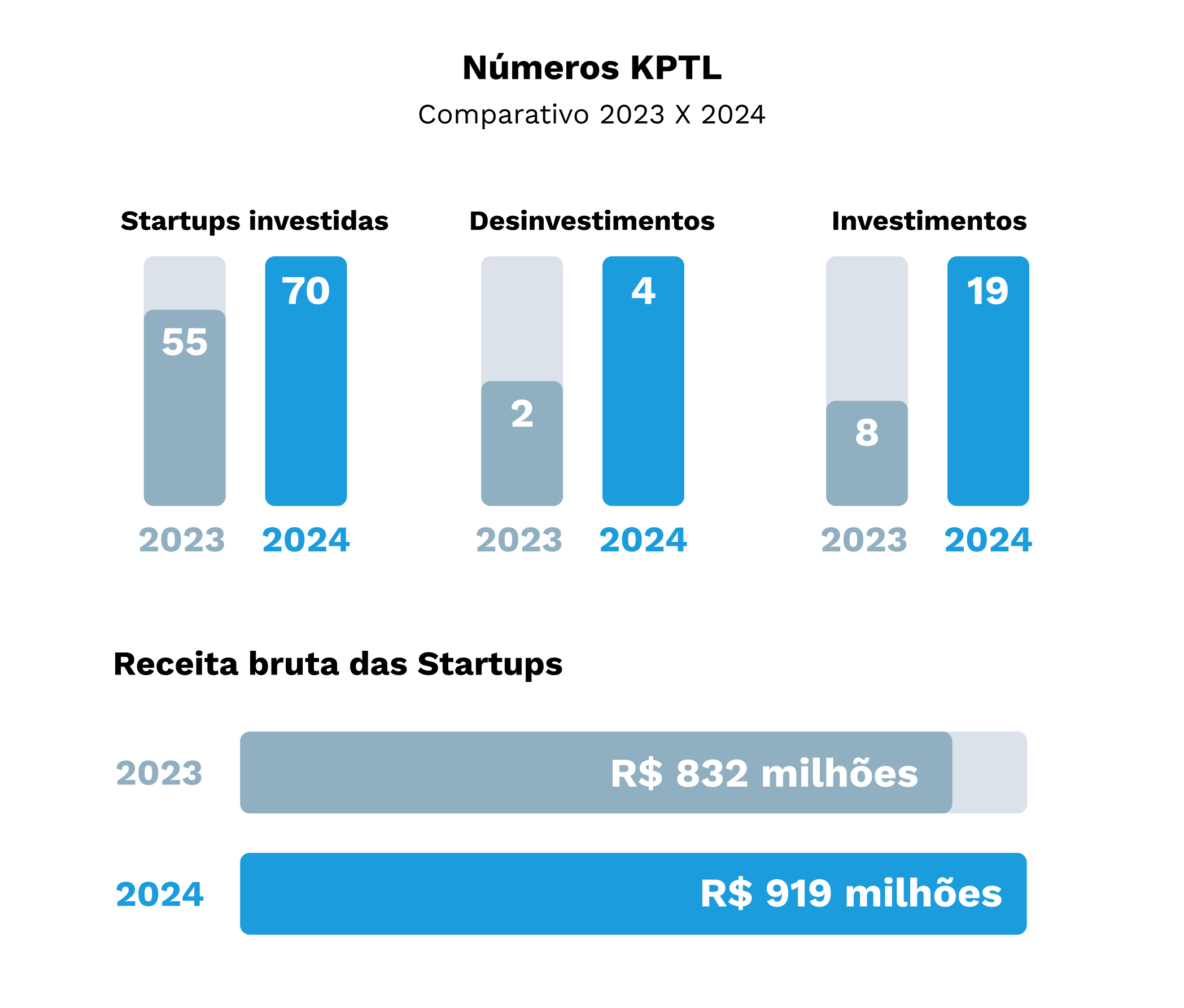

Ficou claro? Ficou, né… Então, vamos seguir nesse trenó, porque um dos presentes do Papai Noel aponta para 2025. E ele vai ser aberto a conta gotas. Mês após mês. Isso porque a KPTL trabalha com a expectativa de movimentação intensa, tanto de vendas de companhias investidas quanto de novos ingressos. “Projetamos entre oito e 11 novos aportes e 10 saídas em 2025”, afirma Ramalho. Dessa forma, em 2025, a gestora deve manter seu portfólio similar ao de 2024, com cerca de 70 startups investidas. Só como comparação, em 2023 a carteira exibia 55 startups investidas, tendo registrado dois desinvestimentos (ante os quatro deste ano), oito investimentos (frente aos 19 de 2024) e um total de receita bruta das startups de R$ 832 milhões, valor que subiu R$ 919 milhões em 2024. Como se vê, uma evolução e tanto entre 2023 e este ano. |

|

|

“Vamos começar cada vez a vender mais companhias”, diz o CEO da KPTL. “A fala de desinvestimento é muito forte entre nós, pelo amadurecimento dos ativos, dos fundos, mas a gente também vai continuar investindo”, assegura. Ou seja, Papai Noel, be ready! Em 2025, reforce a alimentação das renas e dê uma garibada no trenó, porque o saco vai ser maior do que o deste ano. Isso porque, de acordo com Ramalho, os investimentos serão distribuídos em três frentes. O Fundo GovTech, hoje com quatro startups investidas, deve ser utilizado pela KTPL para realizar entre três e cinco aportes. Já o Fundo Floresta & Clima, que hoje mantém somente a Ages Bioactive, pode contar com mais duas ou três companhias. Os planos também incluem até três reforços de capital no Fundo de Corporate Venture Capital, criado em 2024 em parceria com o Banco BRB e cujo valor inicial é de R$ 50 milhões. O valor dos novos aportes deve ficar entre R$ 2 milhões e R$ 7 milhões. Ao todo, a KPTL faz a gestão de nove fundos, que já apoiaram mais de 136 startups early stage no Brasil em quase vinte anos. |

|

|

Quando o assunto é investimento, a vertical de Clima logo surge no horizonte, como vimos nas linhas acima. Até porque basta perguntar ao senhor Noel como anda a vida no céu das noites natalinas e ele vai ser categórico: É frio onde deveria estar calor. É ausência de neve onde deveria ter gelo até os joelhos. Chove onde deveria nevar. Enfim, o clima no mundo está uma confusão só. A KPTL, que sempre apostou em startups que pudessem lidar com situações decorrentes da mudança climática, foi além. E em parceria com o Fundo Vale e a Impacta Finanças Sustentáveis, resolveu presentear o mercado com um estudo inédito e parrudo sobre o panorama do venture capital na área de mudança climática. |

|

|

Campo com placas solares e turbinas eólicas. |

|

Depois de analisar mais de 1,5 mil investimentos e negócios, o estudo identificou avanços expressivos nos setores mais consolidados, como agropecuária e energia, mas também inúmeros desafios estruturais em negócios ligados à floresta e ao uso do solo no Brasil. Segundo o relatório “Contribuição do Venture Capital para Floresta e Clima”, há R$ 245 milhões parados em fundos de venture capital que se destinam à sustentabilidade no Brasil. E esses recursos poderiam muito bem ser aplicados em três verticais ligadas ao clima e à floresta. São eles: Agropecuária e Sistemas Alimentares (45%), Energia e Biocombustíveis (17%) e Florestas e Uso do Solo (11%). O protagonismo de agro e energia se explica por vários motivos, entre os quais a importância estratégica desses setores, maior volume de recursos públicos para pesquisas e um ambiente regulatório mais favorável. O outro lado da moeda é que, ainda que tenha um grande potencial, o mercado de floresta e uso do solo pena para se desenvolver mais rapidamente. Segundo o estudo, os principais desafios são a distância geográfica dos negócios em relação aos grandes centros econômicos, o baixo valor de investimentos em pesquisa e a situação regulatória ainda incipiente. |

|

|

Vista de cima de uma fazenda agroflorestal. |

|

E o que fazer para reduzir essa discrepância? “Acho que no primeiro momento tem uma questão de ser um mercado novo mesmo. Então, acredito que tem uma parte de desconhecimento do potencial, principalmente no Brasil, que tem uma posição singular em termos de capacidade de reflorestamento, capacidade de captura de carbono. Há uma necessidade de educar o mercado sobre o tema e entender quais são as oportunidades para de fato tornar isso um negócio real”, diz Júlia Coutinho, líder de projetos da Impacta Finanças Sustentáveis e coautora do estudo. (veja mais sobre isso na seção 3 Perguntas). A boa notícia é que uma série de tecnologias já utilizadas em outros setores, como o agronegócio, estão para lá de prontas e que podem ajudar a impulsionar rapidamente os negócios verdes. “Há muitas oportunidades para fazer um portfólio em floresta e clima. Há diversas tecnologias que estão maduras de outros setores que podem ser utilizadas nessas áreas também”, diz Felipe Vignoli, CEO da Impacta. Danilo Zelinski, da KTPL, reforça: “O agro também pode ser parte da solução, com a agrofloresta, por exemplo. O que se tenta agora, com a tecnologia, é dar escala ao setor agroflorestal”. |

|

Quer ler o estudo na íntegra? Não, não precisa escrever cartinha para o Bom Velhinho. Basta clicar aqui mesmo: |

| |

| |

|

|

|

|

|

|

|

|

|

Bem, então, é isso. Nos vemos em 2025. Ah, Buorit Juovllat a todos, que em bom Sami Setentrional, um dos dialetos que estão presentes na região da Lapônia, Feliz Natal! Ho, ho, ho!! |

|

|

“Todo o nosso descontentamento por aquilo que nos falta procede da nossa falta de gratidão por aquilo que temos” Daniel Defoe, escritor e jornalista |

|

|

|

Júlia CoutinhoEngenheira de produção pela PUC-RIO, é líder de projetos da Impacta Finanças Sustentáveis, coautora do estudo “Contribuição do Venture Capital para Floresta e Clima” e formada em Avaliação de Impacto pelo INSPER. |

|

|

|

1) Quais são os principais insights que você destaca no estudo sobre floresta e clima? |

|

Tem uma mensagem forte, tanto global quanto nacionalmente, que é, de fato, a pauta climática vem recebendo cada vez mais atenção. Vemos isso seja a partir dos fluxos climáticos e, principalmente, via instrumento de equity. Então, temos uma assimilação positiva do mercado de que essa é uma pauta relevante. Mas quando olhamos principalmente para o Brasil, temos um desafio grande, que é uma realidade discrepante entre os principais setores estratégicos: agropecuária, energia, florestas e solo. A gente tem setores muito fortalecidos, como agropecuária, energia e transporte. Por outro lado, o setor de floresta ainda é um universo muito pouco explorado. E a gente entende que o venture capital tem um papel fundamental nisso, principalmente a partir de tecnologias viabilizadoras. Dentro desse mercado que ainda é pouco amadurecido, o venture capital pode investir e desenvolver tecnologias que vão estruturar as cadeias de valor necessárias para esses negócios. |

|

2) O que é preciso fazer para eliminar essa discrepância entre os setores? |

|

Acho que no primeiro momento tem uma questão de ser um mercado novo mesmo. Então, acredito que tem uma parte de desconhecimento do potencial, principalmente no Brasil, que tem uma posição singular em termos de capacidade de reflorestamento, capacidade de captura de carbono. Há uma necessidade de educar o mercado sobre o tema e entender quais são as oportunidades para de fato tornar-se em um negócio real. Eu acho que também tem uma escassez de recursos. Quando a gente olha principalmente para os fomentos de pesquisa e inovação, a área Norte ainda tem poucos recursos para pesquisa, tanto para institutos como o Instituto Nacional de Pesquisas da Amazônia (INPA), como fundos setoriais voltados à Amazônia. Precisamos, especialmente num mercado que está se desenvolvendo, de recursos que tenham uma aptidão maior ao risco, que sejam mais pacientes, que sejam recursos públicos e não somente tenham uma expectativa de retorno, para a gente poder criar a base para esses negócios. Dessa forma, trazemos o capital de risco, que poderá enxergar uma oportunidade de negócio. |

|

3) O papel do investimento público seria o de fomentar esse ecossistema, primeiro criando condições para atrair o capital privado para o investimento no setor de florestas? |

|

Sem dúvida eu acho que o setor público tem um papel fundamental, principalmente para estruturar essa primeira base, para diluir o risco representado por esses negócios que ainda estão em estágios muito incipientes, mas isso não precisa ser só uma via única. O recurso público pode vir junto com o recurso privado, é por isso que a gente fala, por exemplo, em mecanismos que combinam os capitais, como o blended finance. A gente pode trazer um recurso público, um recurso que é voltado para pesquisa e inovação, e ao mesmo tempo trazer um recurso mais de risco, dado que a gente consegue diluir esse risco, né? Então, dá pra gente combinar esses capitais também nesse primeiro momento, e não só contar com o recurso público. |

|